نحوه محاسبه و ثبت مالیات حقوق 1403 و 1404 با تغییرات جدید در سامانه مالیاتی براساس قانون بودجه

طبق تغییراتی که در قانون بودجه ۱۴۰۲ و به تبع آن در قانون بودجه ۱۴۰۳ ایجاد شد مالیات حقوق بر اساس مجموع درآمد حقوق بگیر از کارفرمای اصلی و از کارفرمای غیر اصلی محاسبه میشود.

در سال ۱۴۰۲ روال به این صورت بود که شما باید محاسبه مالیات را انجام میدادید لیست مالیات حقوق برای سامانه ارسال میکردید و طبق دستورالعملی که اعلام شده بود هر کارگاهی که زودتر اقدام به ارسال لیست مالیات حقوق میکرد محاسبه مالیات به صورت مجزا انجام میشد و یک فیلدی به عنوان تفاوت مالیات حقوق در پرونده مودی قرار میگرفت که به صورت ماهانه در هر ماه طی یک لیست جداگانهای اعلام میشد این مورد مشکلی که ایجاد میکرد کارفرما لیستی که ارسال کرده بود و مالیاتی که بعد کسب کرده بود از پرسنل باید در ماههای بعد مبنا قرار میداد یا منتظر میماند تا در پایان دوره یا در پایان سال این تفاوتها را اعمال نماید.

سازمان مالیاتی طی تغییرات جدیدی که در سامانه مالیات بر حقوق برای سال ۱۴۰۳ اعمال کرده این فرایند را به صورت کاملاً متفاوت اعمال کرد به این صورت که تولید فایل الکترونیکی دستخوش تغییرات گسترده شده لیست پرسنل و لیست ریز مالیات حقوق با فرمت جدید و فیلدهای متفاوت قابل ارسال است.

مهمترین نکتهای که در لیست مالیات حقوق جدید میتوان مشاهده کرد اینکه دیگه مالیات حقوق توسط مودی اعلام نمیشود به این صورت که کافیه مودی لیستی از پرسنل با ریز مالیات حقوق به تفکیکی که در راهنمای تولید فایل آمده به سامانه ارسال نماید و اقدام به محاسبه مالیات میکند یعنی ما در لیست ارسالی مالیات متعلقه را اعلام نمیکنیم فقط لیست ریز حقوق و آیتمهایی که معافیتها هستند یا از درآمد مشمول مالیات باید حذف شوند اعلام میشود و بعد از محاسبه مالیات طی دوره زمانی که ظاهرا تا ۲۴ ساعت شاید طول بکشد سامانه اقدام به محاسبه آنلاین مالیات حقوق بر اساس مجموع درآمدهای شخص از کارفرماهای دیگه میکند و مالیات متعلقه را اعلام میکند و مودی مورد نظر باید با تایید نهایی لیست اقدام به پرداخت قبض مالیات کند و مالیاتی که سامانهاعلام کرده را در دفاتر از پرسنل کسر نماید.

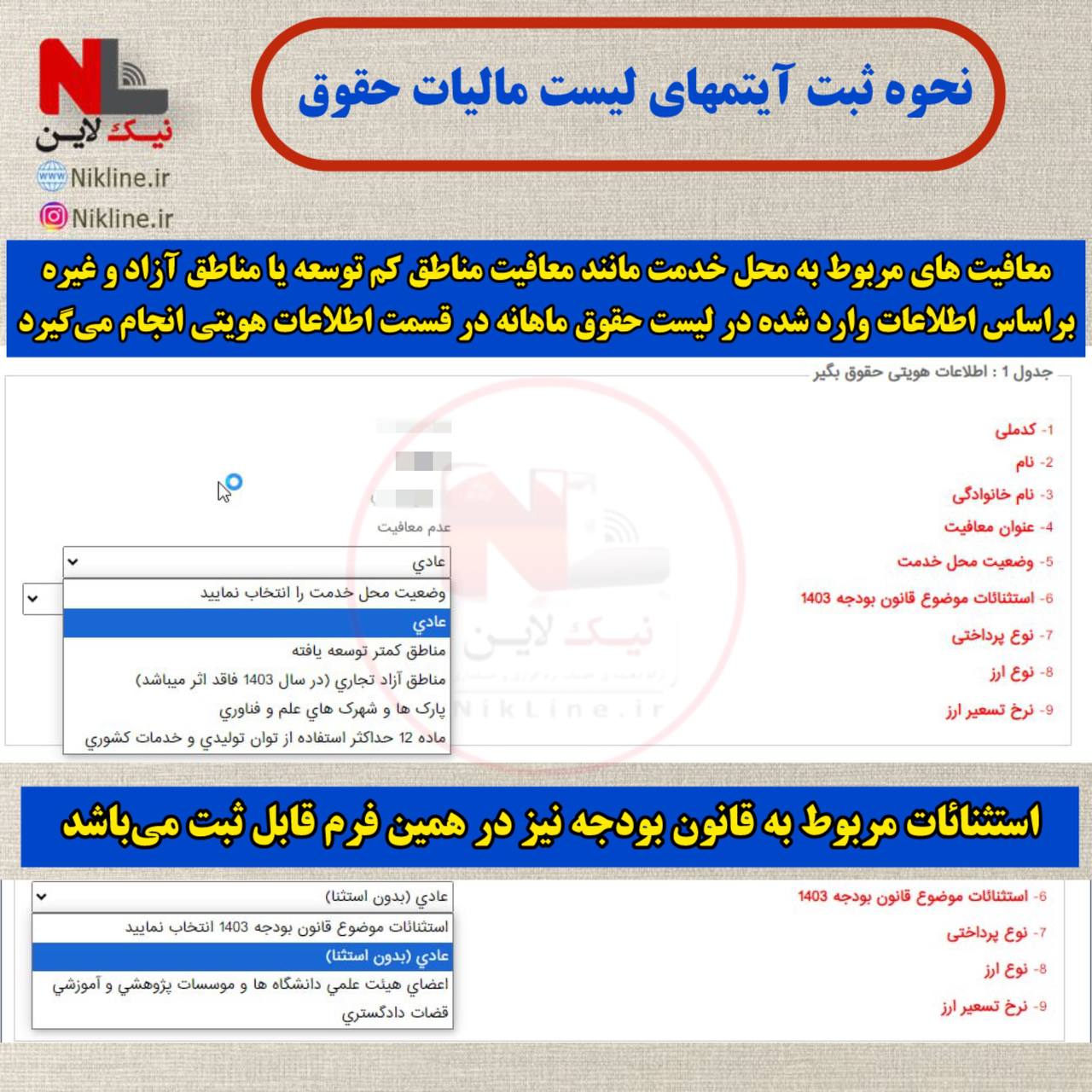

راهنمای تصویری نحوه ثبت درآمد مشمول و معافیت ها در لیست مالیات حقوق

قانون بودجه 1403 - تبصره 15 بند ث-

در سال ۱۴۰۳، سقف معافیت مالیاتی و نرخ مالیات بر مجموع درآمد حقوق کارکنان دولتی و غیردولتی که تحت عناوینی از قبیل حقوق و مزایا، مقرری یا مزد، حق شغل، حق شاغل، فوقالعادهها، اضافهکار، حقالزحمه، حق مشاوره، حق حضور در جلسات، پاداش، حقالتدریس، حقالتحقیق، حق پژوهش و کارانه اعم از مستمر یا غیرمستمر که بهصورت نقدی و غیرنقدی، از یک یا چند منبع، در بخش دولتی و یا غیردولتی تحصیل مینمایند، چه از کارفرمای اصلی و یا غیراصلی (موضوع تبصره (۱) ماده (۸) قانون مالیاتهای مستقیم) باشد، بهشرح زیر است:

۱- سقف معافیت مالیاتی سالانه موضوع ماده (۸۴) «قانون اصلاح قانون مالیاتهای مستقیم» مصوب ۱۳۹۴/۴/۳۱ با اصلاحات و الحاقات بعدی در سال ۱۴۰۳ مبلغ یکمیلیارد و چهارصد و چهل میلیون (۱،۴۴۰،۰۰۰،۰۰۰) ریال تعیین میشود.

۲- نرخ مالیات بر مجموع درآمد اشخاص حقیقی بهشرح زیر میباشد:

۱- ۲- نسبت به مازاد یک میلیارد و چهارصد و چهل میلیون (۱،۴۴۰،۰۰۰،۰۰۰) ریال تا یک میلیارد و نهصد و هشتاد میلیون (۱،۹۸۰،۰۰۰،۰۰۰) ریال، ده درصد (۱۰%)

۲- ۲- نسبت به مازاد یک میلیارد و نهصد و هشتاد میلیون (۱،۹۸۰،۰۰۰،۰۰۰) ریال تا سه میلیارد و دویست و چهل میلیون (۳،۲۴۰،۰۰۰،۰۰۰) ریال، پانزده درصد (۱۵%)

۳- ۲- نسبت به مازاد سه میلیارد و دویست و چهل میلیون (۳،۲۴۰،۰۰۰،۰۰۰) ریال تا چهار میلیارد و هشتصد میلیون (۴،۸۰۰،۰۰۰،۰۰۰) ریال، بیست درصد (۲۰%)

۴- ۲- نسبت به مازاد چهار میلیارد و هشتصد میلیون(۴،۸۰۰،۰۰۰،۰۰۰)ریال به بالا، سیدرصد (۳۰%)

تمامی افرادی که در قبال ارائه خدمت در دستگاهها تحت هر عنوان از جمله ساعتی، روزمزد، قراردادی، حقالتدریس، حقالتحقیق، حقالزحمه، حق نظارت، حقالتألیف و پاداش شورای حل اختلاف دریافتی دارند، مشمول حکم این بند هستند. اعضای هیأت علمی دانشگاهها و مؤسسات پژوهشی و آموزشی و قضات دادگستری از شمول این حکم مستثنی و مشمول ماده (۸۵) قانون مالیاتهای مستقیم هستند. ضمناً مالیات قراردادهای پژوهشی کماکان مشمول حکم تبصره (۲) ماده (۸۶) قانون مالیاتهای مستقیم الحاقی ۱۳۹۶/۴/۲۷ است.

۳- برای تعیین مالیات بر مجموع درآمد یادشده، پرداختکنندگان حقوق قبل از هر پرداخت یا تخصیص آن مکلفند فهرست موضوع ماده (۸۶) قانون مالیات-های مستقیم را برای محاسبه و تعیین مالیات متعلق به سامانه مالیات بر درآمد حقوق سازمان امور مالیاتی کشور ارسال نمایند. از تاریخ اعلام میزان مالیات مربوط به هر کارفرما در سامانه حداکثر تا پایان مهلت مقرر در ماده (۸۶) قانون مذکور، پرداختکننده حقوق باید نسبت به کسر و پرداخت مالیات اعلامی اقدام نماید. رعایت ترتیبات مذکور، در حکم انجام تکالیف موضوع ماده (۸۶) قانون مالیاتهای مستقیم، از حیث تسلیم فهرست، محاسبه و کسر مالیات متعلق میباشد.

۴- مفاد این بند در خصوص درآمد مشمول مالیات حاصل از عناوین برشمرده شده فوق که از مصادیق درآمد مواد (۸۲) و (۸۳) قانون مالیاتهای مستقیم نباشند، نیز جاری است.

در ویدئوی زیر تغییرات مربوط به لیست مالیات حقوق 1403 توضیح داده شده است :

ارسال لیست مالیات حقوق 1403 با مثال عملی

برای فهم بهتر مفهوم محاسبه مالیات از مجموع درآمد نیز طی یک مثال توضیح داده شد:

همچنین در ویدئوی زیر نحوه محاسبه مالیات براساس مجموع درآمد از کارفرمای اصلی و غیر اصلی و بصورت سالانه توضیح داده شد:

همچنین در ویدئوی زیر نحوه محاسبه و ارسال لیست عیدی توضیح داده شد:

با توجه به مشکلاتی که خیلی از حسابداران محترم در مغایرت با محاسبه مالیات توسط سامانه مالیات بر حقوق داشتند توجه به نکات زیر ضروری میباشد.

در فرآیند جدید محاسبات مالیات حقوق در هنگام محاسبه حقوق در پایان ماه به ترتیب زیر انجام گیرد و ارسال لیست مالیات حقوق به تاخیر نیفتد و فرصت یکماهه تا پایان ماه بعد جهت پرداخت مالیات مبنا قرار گیرد :

مرحله اول : ثبت اطلاعات ماهانه در سیستم حقوق و دستمزد و انجام محاسبات مربوط به حقوق

قابل توجه اینکه در این مرحله محاسبه آیتمهای حقوقی و اضافه کار و بیمه و کسورات و غیره انجام میگیرد و محاسبه مالیات حقوق در سیستم حسابداری حقوق لازم نیست انجام گیرد.

مرحله دوم : ارسال فایل حقوق به سامانه مالیاتی مطابق فرمت تعریف شده در دستورالعمل

در این مرحله دقت گردد اگر نرم افزار شما برای تهیه لیست مطابق آخرین دستورالعمل سازمان نیست ، حتما بروزرسانی توسط شرکت نرم افزاری مربوطه انجام گیرد.

مرحله سوم : تایید نهایی لیست و محاسبه مالیات حقوق توسط سامانه

بعد از ارسال لیست و پردازش اگر خطایی در قسمت خطاها نبود و مبلغ جمع ارسالی در قسمت تایید نهایی لیست نیز با لیست حقوق مقایسه و درست بود اقدام به تایید نهایی لیست نمایید.

مرحله چهارم : درج مالیات محاسبه شده سامانه در سیستم حقوق و محاسبه خالص پرداختنی

بعد از اقدام به محاسبه به مدت بسیار کوتاه (غیر از روزهای پایانی ماه که شاید طولانی گردد) وضعیت در حالت محاسبه شده قرار میگیرد و از قسمت پایین صفحه میتوانید از گزینه مالیات محاسبه شده ، لیست پرسنل با مالیات محاسبه شده را مشاهده نمایید که بصورت فایل اکسل قابل دریافت میباشد و باید مالیات محاسبه شده به ازای هر شخص در سیستم حقوق و دستمزد درج و خالص پرداختی کسر گردد.

همچنین با توجه به مغایرتی که خیلی از حسابداران در محاسبه مالیات سامانه با محاسبه توسط خودشان داشته اند فایل اکسل کنترل محاسبه مالیات حقوق به روش سالانه با آموزشی که در زیر داده شده و فایل اکسل نمونه گذاشته شده است قابل مقایسه میباشد.

📥 دانلود فایل اکسل مقایسه ای محاسبه #مالیات_حقوق سال 1403 به روش سالانه

📥 دانلود راهنمای تولید فایل الکترونیکی مالیات بر درآمد حقوق (با تغییرات 1403) نسخه 1.7.0.0

📥 دانلود راهنمای شرح اقلام و عناوین مندرج در سامانه مالیات بر درآمد حقوق 1403

📥 دانلود راهنمای فرمول محاسبه مالیات حقوق نسخه 1402

📥 دانلود نسخه نهایی نرم افزار Salary طبق آخرین تغییرات 1403

📥 دانلود فایل اکسل WH جهت تولید فایل سامانه (1403)

قانون بودجه 1404 - تبصره 1 بند ز -

در سال 1404 ، مجموع پرداختی به کارکنان دولتی و غیردولتی تحت هر عنوان از قبیل حقوق و مزایا، مقرری یا مزد، حق شغل، حق شاغل، حق الزحمه، حق مشاوره، حق حضور در جلسات، پاداش و کارانه اعم از مستمر یا غیرمستمر که به صورت نقدی و غیرنقدی ، از یک یا چند منبع، در بخش دولتی و یا غیر دولتی، چه از کارفرمای اصلی و یا غیراصلی (موضوع تبصره ( ١) ماده ( 86 ) قانون مالیات های مستقیم) باشد پس از کسر معافیت های مصرح در قوانین، به شرح زیر مشمول مالیات بر درآمد حقوق است:

1- سقف معافیت مالیاتی سالانه موضوع ماده ( ٨۴ ) قانون مالیات های مستقیم در سال 1404 مبلغ دو میلیارد و هشتصد و هشتاد میلیون ( 2.880.000.000 ) ریال تعیین می شود.

2- نرخ مالیات بر مجموع درآمد حقوق اشخاص حقیقی به شرح زیر می باشد:

2-1- نسبت به مازاد مبلغ دو میلیارد و هشتصد و هشتاد میلیون ( 2.880.000.000 ) ریال تا سه میلیارد و ششصد میلیون ( 3.600.000.000 ) ریال، ده درصد ( 10 % )

2-2- نسبت به مازاد سه میلیارد و ششصد میلیون ( 3.600.000.000 ) ریال تا چهار میلیارد و پانصد و شصت میلیون ( 4.560.000.000 ) ریال، پانزده درصد ( 15 % )

2-3- نسبت به مازاد چهار میلیارد و پانصد و شصت میلیون ( 4.560.000.000 ) ریال تا شش میلیارد ( 6.000.000.000 ) ریال، بیست درصد ( 20 % )

2-4- نسبت به مازاد شش میلیارد ( 6.000.000.000 ) ریال تا هشت میلیارد ( 8.000.000.000 ) ریال، بیست و پنج درصد ( 25 % )

2-5- نسبت به مازاد هشت میلیارد ( 8.000.000.000 ) ریال ، به بالا، سی درصد ( 30 % )

تمامی افرادی که در بخش های دولتی و غیردولتی تحت هر عنوان از جمله ساعتی، روزمزد، قراردادی، حق التدریس، حق التحقیق، حق الزحمه، حق نظارت، حق التألیف، حق فنی و پاداش شورای حل اختلاف دریافتی دارند، نیز مشمول مالیات حقوق هستند. اعضای هیأت علمی دانشگاهها و مؤسسات پژوهشی و آموزشی، پزشکان عمومی، متخصص و فوق تخصص بالینی تمام وقت جغرافیایی و قضات دادگستری از شمول این حکم مستثنی و مشمول ماده ( ٨۵ ) قانون مالیات های مستقیم اصلاحی مصوب 1394/04/31 هستند.

همچنین مالیات قراردادهای پژوهشی مشمول حکم تبصره (2) ماده (86) قانون مالیات های مستقیم الحاقی مصوب 1396/04/27 است.

همچنین حق السعی (به استثنای مزد، حقوق و پاداش) و اضافه کار، رفاهی و انگیزشی، بهره وری، فوق العاده حق التدریس، حق التحقیق، حق پژوهش و حق کشیک (پس از اعمال سقف معافیت به تناسب اقلام مذکور و اقلام صدر این بند) مشمول مالیات به نرخ ده درصد ( 10 %) می شود.

3- برای تعیین مالیات بر مجموع درآمد یادشده، پرداخت کنندگان قبل از هر پرداخت یا تخصیص آن مکلفند فهرستی متضمن نام و نشانی دریافت کنندگان و میزان پرداخت یا تخصیص را برای محاسبه و تعیین مالیات متعلق به سامانه سازمان امور مالیاتی کشور ارسال نمایند. از تاریخ اعلام میزان مالیات مربوط به هر کارفرما در سامانه حداکثر تا پایان ماه بعد، پرداخت کننده باید نسبت به کسر و پرداخت مالیات اعلامی اقدام نماید. رعایت ترتیبات مذکور، جایگزین تکالیف مقرر در ماده ( ٨۶ ) قانون مالیات های مستقیم می شود. در صورت عدم پرداخت مالیات در موعد مقرر، سازمان امور مالیاتی از طریق عملیات اجرای وصول مالیات نسبت به وصول آن اقدام می نماید.

4- درآمد حاصل از عناوین برشمرده شده فوق و سایر عناوین که از مصادیق درآمد مواد ( ٨٢ ) و ( ٨٣ ) قانون مالیات های مستقیم نباشند، کماکان و همانند سال های گذشته، مشمول مالیات بر درآمد حقوق است.

در لیست زیر آیتمهای لیست مالیات حقوق که باید در فایل WH بارگذاری گردد به تفکیک براساس منبع و نحوه محاسبه مشخص گردیده است:

در ویدئوی زیر نحوه محاسبه مالیات حقوق 1404 با مثال واقعی توضیح داده شد

📥 دانلود راهنمای تولید فایل الکترونیکی مالیات بر درآمد حقوق (با تغییرات 1404) نسخه 1.7.0.4

📥 دانلود نسخه نهایی نرم افزار Salary طبق آخرین تغییرات 1404

📥 دانلود راهنمای فرمول محاسبه مالیات حقوق نسخه 1404

📥 دانلود فایل اکسل نمونه محاسبه مالیات حقوق با نرخ ترکیبی (با تغییرات 1404)

✍️ فایل اکسل جدول دستمزدی سالانه از سال 1380 تا 1404

📥 دانلود فایل اکسل WH جهت تولید فایل سامانه (1404)

اگر تعداد پرسنل زیاد دارید و میخواهید لیست مالیات حقوق را بصورت گروهی ارسال نمایید ولی نرم افزار حقوق و دستمزد ندارید

و یا اینکه نرم افزار حقوق و دستمزد دارید اما فرمت جدید سامانه مالیات راه اندازی نشده است و یا اینکه سامانه مالیات حقوق محاسبه مالیات انجام داده اما به نحوه جاگذاری اطلاعات شک دارید این آموزش میتونه براتون مفید باشه.

🌐 لینک محاسبه آنلاین مالیات حقوق به روش سالانه

مطالب مرتبط :

مزایای رفاهی تا سقف مصوب قانونی مشمول مالیات حقوق نیست / بررسی بخشنامه

نظرات